- Главная

- Новости

- Каталог игр

- Всё для детского сада

- Логические блоки Дьенеша

- Цветные счетные палочки Кюизенера

- Математический планшет

- Развивающие игры с кубиками по методикам Н.П. Линьковой, Б.П. Никитина, З.А. Михайловой

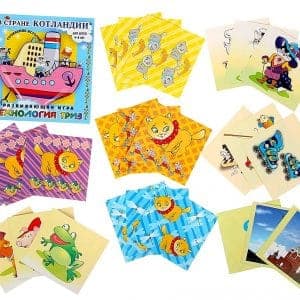

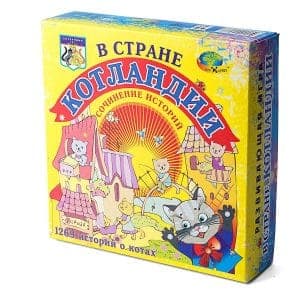

- Триз игры

- Головоломки и конструкторы

- Учебные пособия

- Другая продукция для детей и их родителей

- Заказные работы

- Рекомендуемая методическая литература

- Оплата и доставка

- Подбор развивающих игр по возрасту ребёнка

- Игротека

- Видеословарь

- О компании

Copyright © ООО "Корвет".

Дидактические детские игры и развивающие пособия

- Главная

- Новости

- Каталог игр

- Всё для детского сада

- Логические блоки Дьенеша

- Цветные счетные палочки Кюизенера

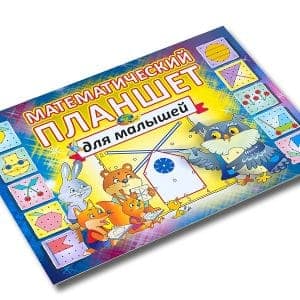

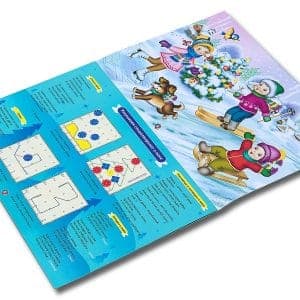

- Математический планшет

- Развивающие игры с кубиками по методикам Н.П. Линьковой, Б.П. Никитина, З.А. Михайловой

- Триз игры

- Головоломки и конструкторы

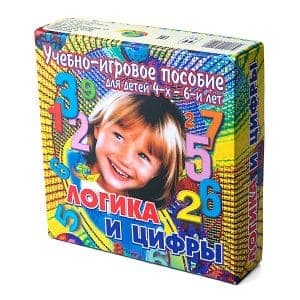

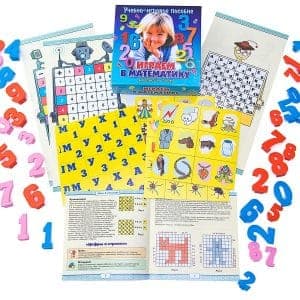

- Учебные пособия

- Другая продукция для детей и их родителей

- Заказные работы

- Рекомендуемая методическая литература

- Оплата и доставка

- Подбор развивающих игр по возрасту ребёнка

- Игротека

- Видеословарь

- О компании

Каталог дидактических игр и развивающих учебных пособий для детей

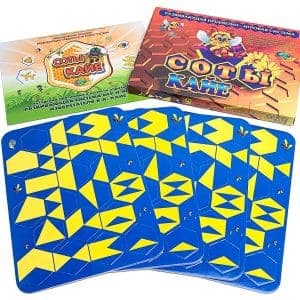

300 ₽

300 ₽

400 ₽

480 ₽

1 500 ₽

500 ₽

1 530 ₽

290 ₽

495 ₽

320 ₽

350 ₽

200 ₽

230 ₽

230 ₽

230 ₽

250 ₽

230 ₽

210 ₽

210 ₽

210 ₽

Разделы каталога

- Всё для детского сада

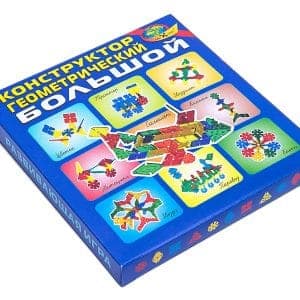

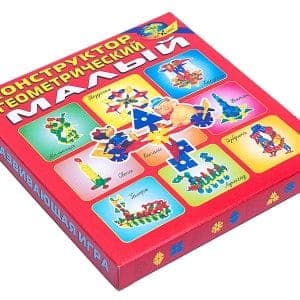

- Головоломки и конструкторы

- Другая продукция для детей и их родителей

- Заказные работы

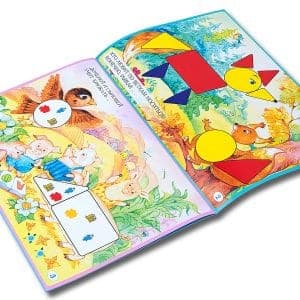

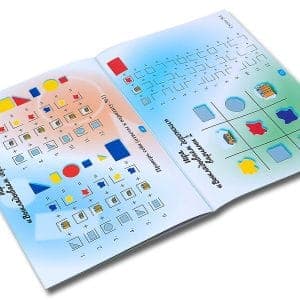

- Логические блоки Дьенеша. Учебно-методический комплекс игровых материалов

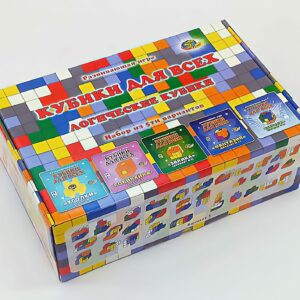

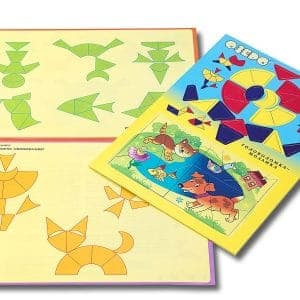

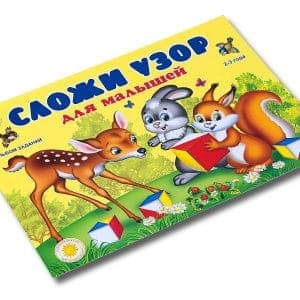

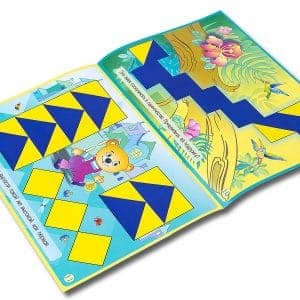

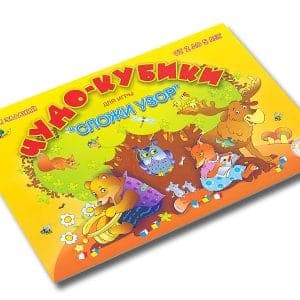

- Развивающие игры с кубиками по методикам Н.П.Линьковой, Б.П.Никитина, З.А.Михайловой

- Триз игры

- Учебно-методический комплекс игровых материалов к цветным счетным палочкам Кюизенера

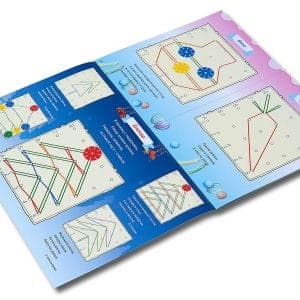

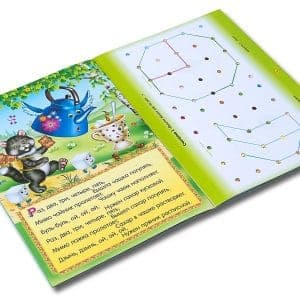

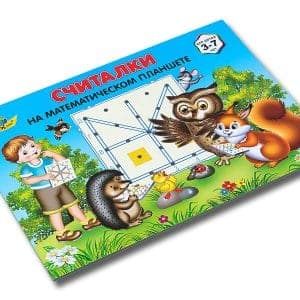

- Учебно-методический комплекс к математическому планшету

- Учебные пособия

© 1992-2024. ООО «Корвет»

Политика конфиденциальности